【経験者が語る】企業内税理士のお仕事とは?

一般的に、税理士試験に受かったあとは

1.開業税理士として登録し、自営業者になる

2.所属税理士として登録し、税理士事務所や税理士法人でサラリーマンとなる

3.社員税理士として税理士法人の出資者となり、役員として税理士法人を経営する

という3つの方法があります。

これらの共通点としては、税理士事務所や税理士法人といった専門家集団に所属して、外部から企業などに対する税務サービスを行うという点です。

一方上記とは別に、一般企業に従業員として雇用されて働いている税理士がいます。

通称「企業内税理士」などと呼ばれるひとたちです。

今回は、つい最近まで企業内税理士だった私が、いったいどんな仕事をしていたのかについて語ります。

企業内税理士とは?

「企業内税理士」は「社内税理士」などとも呼ばれますが、いずれにしても税理士法に記載されている正式名称ではなく、俗称です。

俗称ですから、その定義はひとによって微妙に異なりますが、この記事においては

1)税理士試験に官報合格しており

2)開業税理士登録しているが

3)一般企業で働いているひと

とします。

※1)税理士試験に官報合格しており、3)一般企業で働いているひと、も広い意味では企業内税理士かもしれませんが、試験に受かっただけでまだ登録していないひとは「税理士」ではないので、ここではとりあえず除いて考えます。

さて、企業内税理士は文字通り一般企業において一従業員として働いている税理士です。

ですので、その一般企業が何をビジネスにしているかによって、携わる仕事の内容も変わってきます。

私の場合、機械メーカーの経理子会社(シェアードサービス会社)に在籍していましたので、業務内容はいわゆる経理部のお仕事全般でした。

一方、金融機関(銀行や証券会社など)に在籍している企業内税理士の場合、相続関連の部署で財産評価や事業承継のコンサルをやったりしているようです。

企業内税理士の登録

社会的に税理士を名乗るためには、税理士会に申請・登録して所定の年会費を払う必要があります。

しかし、税理士として登録するパターンは開業税理士、所属税理士、社員税理士の3つしかなく、「企業内税理士」という登録方法はありません。

所属税理士や社員税理士の場合、元々所属している税理士事務所や税理士法人があるわけですから、それに加えて一般企業の従業員として働くことは現実的には考えにくいです。

というわけで、一般企業で働いている税理士は、開業税理士として、多くの場合は自宅を事務所として登録することになります。

ところで、税理士会に登録申請する際には提出書類がたくさんあるのですが、登録後も企業内税理士として勤務する場合は、

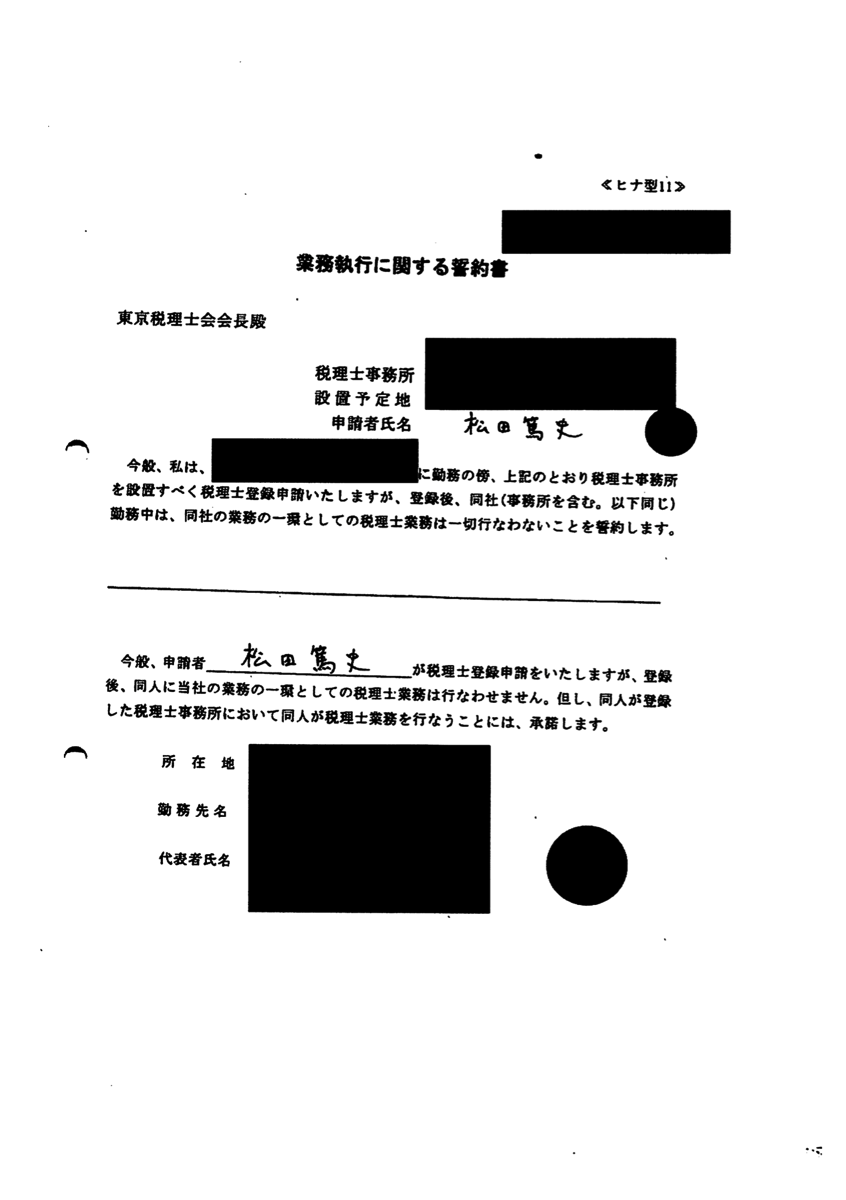

・業務執行に関する誓約書

・勤務先からの登録することについての承諾書

を提出する必要があります。

私の場合↓

実際にはこれらは1枚の様式になっていて、上半分が「業務執行に関する誓約書」で、下半分は「勤務先からの登録することについての承諾書」になっています。

私の場合は、勤務先の上司にこの書類を提出し、会社印を捺印してもらったものを税理士会に提出しました。

文面をみると、「同社の業務の一環として税理士業務は一切行わないことを誓約します」とか「同人に当社の業務の一環としての税理士業務は行わせません」とあります。

私はこの文面を

「税理士業務を依頼するなら、社内税理士にやらせるのではなく、社外の税理士に依頼してね」

「税理士業務を会社のサービスとして第三者に提供しないでね」

という趣旨のものだと理解していました。

したがって、一般企業勤務中は名刺に「税理士」とは記載していませんでしたし、申告書を作成したりする場合もあくまでも会社の一従業員として業務を行っていました。

このあたり、他の企業内税理士のひとが、どのように線引されているのかは存じ上げないのですが、私の場合はあくまでも一従業員として勤務することを意識していました。

なお、形式上は開業税理士登録ですので、あくまで自営業者として自宅開業している税理士といった形になります。

また上述したように、登録すると毎年税理士会に年会費を納めるのですが、私の場合は自腹でした。

このあたりは、企業によって補助があったりなかったり様々なパターンが有ると思います。

企業内税理士のお給料

企業内税理士として勤務した場合の給料ですが、勤務先によって幅があると思います。

勤務先の人事制度のなかに税理士資格保有者を評価するような仕組みがあれば、その分給与の上積みがあるでしょうし、そうでない場合は、入社年次や学歴、年齢、日頃の仕事ぶりなどで他の社員と同じように評価されます。

私の勤務先は後者の企業でしたので、税理士登録しているからといって他の社員のひとと比べて特別な評価を受けることはありませんでした(もしかすると人事考課上多少は考慮されていたのかもしれませんが、私がわかるような形でそれを伝えられたことはありませんでした)。

従って、税理士資格保有者を評価する人事制度がない企業の場合、企業内税理士といえども、その給料は年齢や学歴、役職によって予め決められた幅のなかに収まります。

別の言い方をするならば、その企業の給与水準に準じた給料(製造業で大卒で40歳ぐらいならこれぐらい・・・みたいな基準)になる、ということです。

企業内税理士のお仕事〜経理子会社編〜

さて、ここから先は「機械メーカーの経理子会社に勤務していた企業内税理士のお仕事」の話となります。

実際には他にも企業内税理士として活躍するパターンが有ると思います。

あくまでも私の場合の一例として紹介します。

日常の経理業務

大企業の場合、コンプライアンスの観点から、取引の発生→伝票の起票→決済(出納)まで多くのプロセスが介在します。

一例として支払いを伴う取引の場合、取引先から請求書が到着し、金額に応じてしかるべき立場の人間の決裁があり、そこから支払伝票の起票が行われます。

支払伝票の起票は、経理部員が行うこともありますし、会社によっては工場や営業所で事務を行っている人間が起票する場合もあります。

伝票は紙面に確証となる請求書が添付されて経理部に回ってくるのが一般的ですが、最近はERPなどのシステムをいれていることが多いため、伝票のデータと確証のPDFがワークフローで回ってきて、それを画面で伝票審査して承認する、という場合もあります。

いずれにしても、これらの伝票と確証を確認し、正しい仕訳が起票されており、支払金額や支払手段に間違いがないかどうか確認するのが経理部の日常業務のひとつです。

伝票が承認されると、今度は実際の支払(出納)業務があります。

振込の場合は、支払日に振込が行われるよう銀行へデータを送信します。

手形やファクタリング、電子記録債務での支払いの場合は、それぞれの支払条件にあうように手形を作成したり、ファクタリング会社へデータ送信したり、電子記録債務での支払登録をしたりします。

いずれにしても、このあたりはシステムを入れて機械的に処理することが多いです。

手形の場合は現物が存在するので、銀行印を押して取引先に書留で郵送する、などの手作業が発生します。

売上の処理としては、まず出荷があった場合に売掛金の計上伝票を起票します。

大企業の場合は、経理システムとは別の売上管理システムで出荷処理を行うと、インターフェイスで経理システムに仕訳が自動で計上されることが普通です。

その後、得意先から支払いがあった場合には、支払手段(手形だったり振込だったりファクタリングだったり)に応じた仮受金の計上を経理部が行い、営業部門が売掛金の消込処理をする、という流れになります。

(このあたり、文章よりも仕訳で示したほうがわかりやすいので、別途記事にしようと思います)

このように社内の様々なシステムの連携を頭にいれつつ、社内におけるお金の流れを記録・管理しているのが経理部の日常業務です。

決算業務

上場している場合は四半期決算を行います。

従って3ヶ月ごとに決算作業を行うことになります。

連結親会社からスケジュールの指示がきますので、それに遅れないように作業を進めます。

なお、決算作業を経理部門でどこまで行うのかについては、会社によって幅があります。

小さな会社だと最初から最後まで経理が行うこともありますが、規模が大きくなってくると、売上は営業部門、原価関係は調達部門や企画管理部門が行い、それ以外(P/Lでいうと販管費より下)を経理部門が担当する、いった分業体制をとることも多くあります。

経理知識のない他部門のひとに「どんな情報を」「いつまでに」「どのような形式で提出してほしいか」ということを正確に伝え行動してもらう必要がありました。

そのため、経理部員には高いコミュニケーション能力が必要だと個人的には感じていました。

経理システム以外のシステム(売上管理システム、経費精算システム、原価計算システム、固定資産システムなど)が稼働している場合は、それらのシステムとの間でデータの受け渡しをしつつ作業を進め、最後は税効果会計と法人税等の計算をして、それをレポーティングパッケージ(RP)と呼ばれる親会社への報告システムに入力して提出します。

単に経理の知識が有るだけではダメで、社内の各システムの締日やデータ受け渡しのタイミングなどを理解しておかないと、思わぬミスをしてしまうこともあります。

親会社側では、これらRPの内容を確認しつつ連結決算作業を行っていき、最後は決算短信や有価証券報告書などを作成します。

これらに加えて、年度末のときには会社法に基づく計算書類を作成する仕事もあります。

内部統制業務

いわゆるJ-SOXの対応業務です。

上場企業は内部統制報告書を作成し監査を受ける必要があるため、その対応を行います。

業務プロセスであれば、業務フロー図や手順書を作成し、必要に応じて手順通りに作業がされているかサンプリングをしてテストを実施します。

決算財務報告プロセスであれば、予め決めておいた手順通りに決算作業を行っているかテストをします。

経理部としてテストを受ける側の立場の場合もありますし、私の場合はテスターとして関係会社に出向いてテストをしていました。

監査対応

ここでいう監査対応とは、主として公認会計士の監査の対応を指します。

会社によっては社内監査部があったりするので、そこの対応をする場合もあります。

公認会計士は四半期決算毎に決算書の監査をしていますし、年度末決算のときは売掛金の実在性を確かめる残高確認など年1回の監査業務もあります。

実際には経理部が協力して資料を提供しないと監査は進みませんので、彼らのいろいろな要求に従って対応を進めることになります。

税務業務

消費税の課税期間の短縮をしている場合は1ヶ月とか3ヶ月ごとに消費税の確定申告をしますし、そうでない場合も今期の実績と前年実績に基づく予定納税のどちらが有利か試算して、中間申告を一年のうちに何回も行っています。

私が担当していた会社は、国内で製造して海外へ輸出する事業の割合が高かったため、輸出免税を理由に還付される消費税相当額を資金繰りに充当する目的で課税期間を短縮して申告をしていました。

3月決算法人の場合は、法人税については11月に中間申告があるので、仮決算でやるか前年の半分で納税するか試算をして判断します。

また、4月以降は年度末決算に基づく確定申告の作業が断続的に進行しています。

担当していた会社は国外関連者となる海外子会社を複数保有し、海外とのお金のやりとりが日常的に行われていたため、外国税額控除の計算や非居住者に対する源泉徴収の判断など、国際税務の仕事にも携わっていました。

その他に、1月末の償却資産税の申告、5月末の事業所税の申告などもやりつつ、税務調査が入って修正申告する場合はその対応も行います。

システム導入

ERPなどの新システムを入れる際には、社内の情報システム部門と連携しつつ、実務サイドの担当として要件定義から運用テスト、現場へのトレーニングなど幅広く対応します。

システムが稼働すると、今度は操作に関する問い合わせ窓口にもなります。

もともとシステムの操作についてあまり悩むことがないタイプだったのですが、このとき本格的なERPを仕事で使った経験が今流行りのクラウド会計ソフトを操作するときにも役に立っています。

(ERPとIFで繋がる周辺システムの複雑さに比べれば、クラウド会計ソフトのしくみはシンプルです)

まとめ

いかがでしたか?

今回ご紹介したのは、経理子会社に勤務する企業内税理士のお仕事でしたが、税務に関する仕事は全体の2割程度で、残りはそれ以外の経理業務と監査、システム対応といった感じでした。

一般企業の経理部に勤務すると、税務に関する業務は相対的に減りますが、そのかわり企業の内情に沿った税務以外の業務に深く携わることができます。

経験を積んで、なおかつ社内に対応するキャリアパスがあるのであれば、いずれは企画や事業管理といった経営に直結する部署で働くチャンスもあるでしょう。

外部のアドバイザーとして係わるだけだとわからない企業内部の仕組みを知ることができたのは、私の大きな財産となりました。

もともと私の場合、税理士資格の取得を思い立った理由が、「資格がとれれば上場企業の経理部門で働くチャンスがあるかも」というものだったので、そういう意味では企業内税理士として勤務した日々は、夢がかなった日々でもありました。

今回の記事が、今後企業内税理士として働くことを検討しているひとのお役に立てるとうれしいです。

編集後記

kindleの月替りセールでこの本を購入したのですが、「実際の判決文は(中略)下手をすると並の小説より面白いドラマが繰り広げられていることもあります」という一文に自分も激しく首肯しました。

税務に関する判例を読んでいても、人間の欲望や必死さが原告の主張ににじみ出ていて、そういうところからどんな人間なのか想像するのがまた楽しいのです。

※松田篤史のFBページはこちら→@mzdtax

※ツイッター→atsmatsuda

●経理、決算、税金のことでお困りの個人のお客様や小さな会社の経営者の皆様へ

松田篤史税理士事務所は、小さな会社と個人のお客様専門の会計事務所です。

良いサービスを良心的な価格で提供しています。

◎顧問契約プラン

代表税理士の松田が、顧問税理士として経理や税金にとどまらず経営に関するあらゆることのサポートを行います。

税理士との定期的な打合せを通して、税務に関する幅広い対応を行うことを希望されるお客様はこちらをご検討ください。

打合せはZoomなどを用いたオンライン方式にも対応しています。

税理士本人がやさしく丁寧に対応致します。

◎個別相談プラン

税金のことについて税理士に手軽に相談できるプランです。

「突然税務署から連絡がきた!どうすればいい?」

「ビジネスを始めようと思っており税金のことについて知りたい」

「いままで無申告だったけどこれからは申告したい」

etc・・・

税金や税務署のことについて知りたいこと、聞いてほしいことがあるが身近に相談できる税理士がいない・・・そのような方向けのプランです。

税理士がやさしく丁寧に相談に乗ります。

税理士に相談したいが顧問契約するほどの規模ではないお客様や、税理士と会うのは初めて・・・というお客様が利用されることが多いプランです。